(本文為專家投稿,作者為Jackel。Jackel 擔任連宇股份有限公司策

隨著開放銀行(Open Banking)逐漸成為全球支付組合中不可或缺的一部分,它們與信用卡的比較是不可避免的。在未來的支付環節中,Open Banking真的可以取代信用卡嗎?

開放銀行是金融科技領域中一項嶄新的概念,它透過資訊科技共享的力量,打破了傳統銀行體系的封閉性,將金融資訊開放給第三方服務提供商。這種新興的金融模式引起了對於未來支付方式改變的可能性,其中一個有趣的議題是,開放銀行是否有可能取代信用卡,成為未來的支付主流。

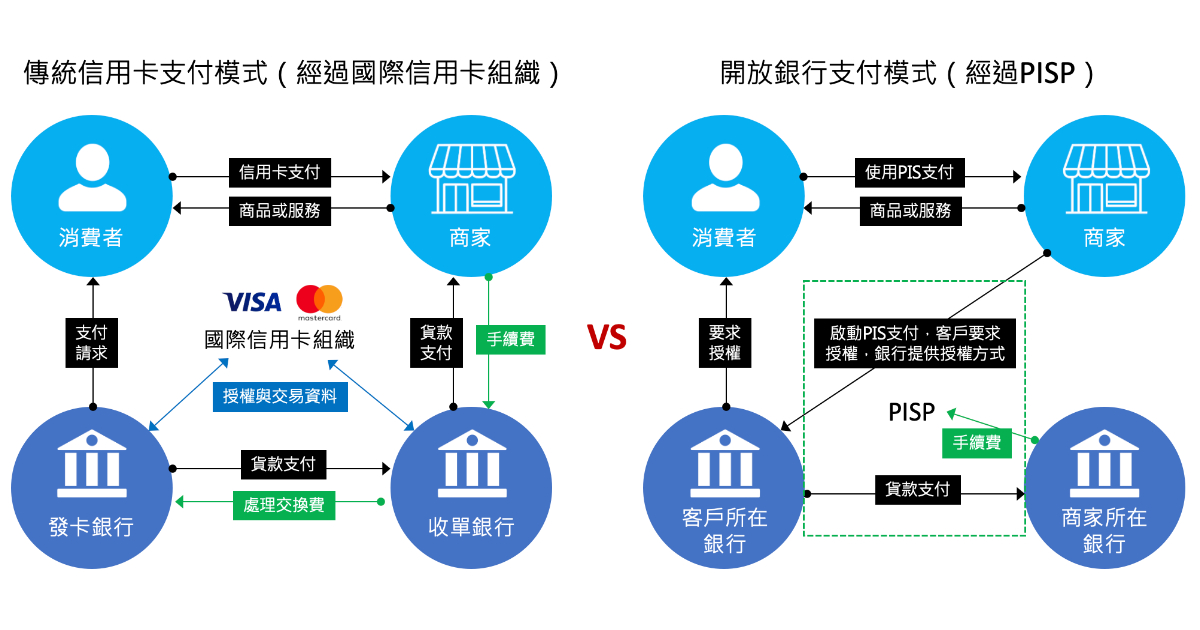

讓我們先來看看傳統信用卡支付的四方模式。信用卡支付以往由Visa和Mastercard等卡組織所主導,他們管理著發卡銀行、收單處理銀行和客戶的交易流程軌跡。典型的支付資訊流:

- 商家選擇支付收款銀行或是第三方支付服務商

- 卡組織確認客戶卡片資料與授權

- 網路將交易路由到持卡人的銀行(發卡銀行)進行審核

- 網路對商家的銀行(收單機構或收單銀行)也做同樣的事情

- 審核通過後,收單服務商確認交易

- 商家的銀行與卡組織結算,而付款金額由持卡人的銀行完成

對於這些中間人角色,卡組織定義了交易費用(通過其網路路由相關支付的成本)和商家支付給發卡機構的交換費。

但是,在Open Banking的遊戲規則卻改變了這樣的資訊流,因為它以直接的方式將商家與消費者聯繫起來,無需經過層層的中間處理機構:付款直接從消費者的銀行帳戶發起。

有三個論點支持開放銀行支付:

- PIS(Payment Initiation Service)交易不僅只是信用卡支付成本的一小部分,透過PISP(Payment Initiation Service Provider)更提供了更高的安全性、更佳的用戶體驗和即時完成支付。

- 由於競爭加劇和獲利率下降,商家比以往任何時候都更有動機接受更便宜的付款和轉帳方式。

- 開放銀行的創新應用也讓用戶體驗到更多的金融服務可能性。與信用卡相比,開放銀行更容易與其他行業進行合作,例如與電商、社交媒體、健康科技等。這種合作模式不僅擴大了支付場景,更提高了金融服務的整合性,使得用戶可以在一個平台上享受到全方位的金融生活服務,這種全面性的體驗在一定程度上可能取代傳統的信用卡支付方式。

這是否意味著開放銀行(Open Banking)將取代信用卡?其實,開放銀行要取代信用卡還需要克服一些挑戰。

- 首先,用戶對於數據隱私和安全性的擔憂是一個重要的阻礙因素。開放銀行需要建立起穩固的數據安全體系,以確保用戶的個人和財務信息不受到未授權的讀取。信用卡雖然也存在一定的風險,但其相對封閉的體系使得數據洩漏風險相對較小。

- 其次,開放銀行在全球範圍內的普及程度也是一個考慮的因素。目前,開放銀行的發展程度在各國不一,有些地區的用戶可能還未充分享受到開放銀行的便利。相對而言,信用卡在全球普及度較高,用戶更習慣使用信用卡進行支付。

- 法規環境也是開放銀行發展的一大變數。不同國家對於金融數據的管理和使用都有不同的法規要求,開放銀行需要在符合法規的前提下進行擴展。這種法規不確定性可能成為開放銀行取代信用卡的一個限制因素。

- 最後,信用卡建立了一個穩定的信用體系,消費者的信用記錄和信用分數與信用卡的使用密切相關。這使得信用卡不僅是一種支付工具,更是一個信用評價的依據。開放銀行需要長期經營結構下穩健的風控體系和創新的信用評價機制,才有機會贏得消費者對於支付安全性和信用可靠性的信任。

然而,開放銀行在一些方面也可能超越了信用卡的局限性。例如,開放銀行的數據分析和人工智慧技術能夠更好地理解消費者的消費習慣,提供更加個性化的金融服務。這種個性化服務可能會吸引一部分消費者轉向開放銀行,尤其是那些追求更智能、便利支付體驗的用戶。

總體而言,開放銀行作為一種新興的金融模式,確實在支付領域展現了強大的潛力,更對商店來說具有潛在的優勢和機會。然而,要完全取代信用卡還需要克服數據隱私、全球範圍內的普及度和法規環境等多方面的挑戰。未來的支付方式將會是一個漸進的過程,開放銀行和信用卡在一個新的、更複雜的多元環境中共存,各發揮其優勢,為用戶提供更豐富、便捷的金融服務體驗。

請注意!留言要自負法律責任,相關案例層出不窮,請慎重發文!